A gestão de meios de pagamento é um desafio constante para empresas de todos os segmentos. Para aquelas de pagamentos recorrentes, que recebem por assinaturas e mensalidade, esse controle é ainda mais importante para ter assertividade e previsibilidade do fluxo de caixa.

Não se trata apenas de uma questão de administração de receitas, a diversificação nas formas de recebimento também oferecem benefícios competitivos. Com mais opções, seu cliente poderá escolher a forma mais cômoda de pagar, seja por boleto ou cartão.

Esses dois citados, são os dois mais comuns nos estabelecimentos brasileiros. Uma pesquisa do Sebrae de 2016 apontou que boletos são aceitos em 75% do comércio eletrônico nacional, enquanto o cartão de crédito está em 89%.

E mesmo com recursos de pagamentos instantâneos entrando no mercado, como o PIX do Banco Central, os mais tradicionais continuarão relevantes.

O cartão de crédito, em especial, é um dos meios de pagamento mais importantes para se oferecer, por trazer diversos benefícios para as empresas e clientes. Confira.

- A estrutura do pagamento de cartão de crédito

- O panorama do meio de pagamento no Brasil

- 6 vantagens da cobrança por cartão de crédito

- O que você precisa saber para aumentar suas vendas na diversificação de meios de pagamento

A estrutura do pagamento de cartão de crédito

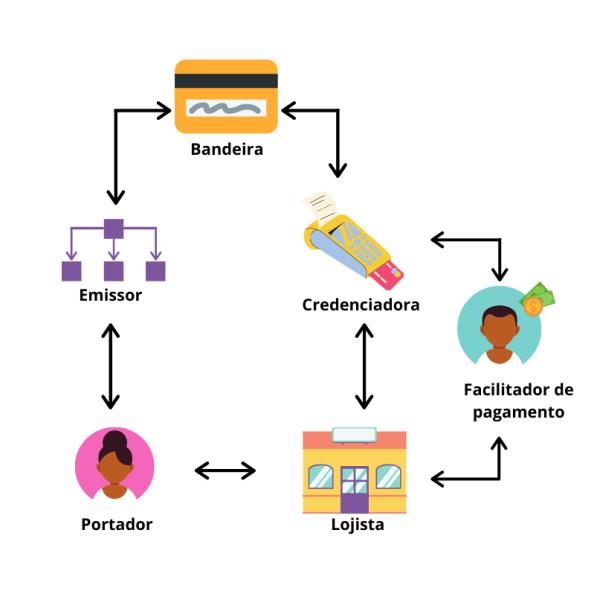

O pagamento via cartão de crédito envolve muitos agentes (não significando que o processamento é mais longo). Esses componentes são:

- Portador: pessoa física ou jurídica portadora do cartão;

- Lojista: estabelecimento comercial físico ou online que aceita a forma de pagamento;

- Facilitador: ente que habilita usuários recebedores para aceitar diversos instrumentos de pagamento, podendo ser uma pessoa física;

- Credenciadora: empresa que credencia a loja para a aceitação dos meios eletrônicos de pagamento;

- Bandeira: instituidora do arranjo de pagamento, responsável pela organização, estrutura, fiscalização e pelas normas operacionais;

- Emissor: responsável por emitir os cartões e oferecer crédito ao portador.

Entenda a estrutura de funcionamento no infográfico abaixo:

O panorama do cartão de crédito no Brasil

No Brasil, o uso do cartão de crédito cresce ano a ano. No primeiro trimestre de 2020, não foi diferente de acordo com o estudo da Associação Brasileira das Empresas de Cartões de Crédito e Serviços (Abecs).

As compras com cartão de crédito cresceram 14,1% em relação ao mesmo período de 2019, somando R$ 297,7 bilhões transacionados. Ou seja, 62,5% das transações por cartão, que incluem débito e pré-pago, foram no crédito.

E mesmo com os reflexos econômicos e sociais da pandemia de COVID-19, existem segmentos que prosperaram com o uso desses meios de pagamento. Em março, a variação anual do valor transacionado foi de mais 35,3% para o setor de serviços básicos e 29,6% para o varejo alimentício.

Na verdade, o momento indica uma mudança de hábitos de pagamento, que é facilitada pelo uso do cartão. Ao fim de junho de 2020, as compras remotas representaram 35,5% de todo o volume transacionado.

6 vantagens da cobrança por cartão de crédito

Cada vez mais dinheiro está sendo movimentado por esse meio e mais pessoas e empresas estão o aderindo. E, como sempre, há motivos para isso.

Os principais benefícios são:

- Redução da inadimplência;

- Diminuição do churn involuntário;

- Aumento na conversão de assinaturas;

- Garantia de recebimento;

- Praticidade para o consumidor;

- Processos mais seguros;

Redução da inadimplência

Esta é provavelmente a razão mais atraente para empresas. Quem atua com serviços de pagamento recorrente, como empresas de software (SaaS), depende de taxas de inadimplência controladas para manter sua saúde financeira.

A cobrança recorrente no cartão de crédito é automática. Ou seja, elimina-se o risco de o cliente esquecer, como acontece com carnês e boletos.

Dica: falhas no processamento podem ocorrer, por isso é importante contar com um sistema de gestão de pagamentos com tentativas inteligentes. A ferramenta também precisa deixá-lo programar o envio automático de boletos por e-mail, caso seja impossível concluir o pagamento.

Diminuição do churn involuntário

O cancelamento, ou churn involuntário ocorre quando um cliente esquece de pagá-lo repetidamente. Ao entrar em contato, ele pode identificar que o serviço não é “tão essencial” e optar pelo cancelamento.

Por mais que você faça um bom trabalho para entregar uma boa percepção de valor do seu produto ao cliente, isso ainda pode acontecer. Com o cartão de crédito recorrente, entretanto, as chances são mitigadas justamente pela cobrança automática.

Dica: desative o sistema antifraude. Ele pode ser o responsável por cancelar compras identificando falsos positivos e posteriormente gerar cancelamentos de assinatura.

Aumento na conversão de assinaturas

Você já perdeu um cliente em potencial por não oferecer a forma de pagamento mais cômoda para ele? Ou, se oferece um checkout transparente para contratação do seu serviço, identificou muitas desistências na hora da conversão?

O cartão de crédito não só facilita pelo ponto de vista da diversificação em relação ao boleto. Como o pagamento e registro do método é feito na hora da contratação, as chances de embarcar aquele cliente são maiores.

Garantia de recebimento

Se você utiliza um bom gateway e conta os serviços de uma boa instituição de pagamentos, certamente terá uma grande vantagem com o cartão de crédito. Afinal, a transação, pelo lado do lojista, se dá entre ele e o sistema bancário utilizado.

A tratativa sobre a quitação de valores pelo cliente é feita através da fatura que recebe todo mês do emissor.

Praticidade para o consumidor

Pense bem! Você prefere pagar uma série de contas em boletos diferentes, com diversas datas de vencimento? Ou seria mais confortável quitar tudo de uma vez, em um único grande boleto com todas as suas pendências?

Essa é exatamente a lógica por trás da fatura do cartão de crédito. O cliente poderá se preocupar em pagar apenas um documento. Com o “plus” para a empresa, que mesmo assim terá a garantia de receber o dinheiro!

Processos mais seguros

Boletos são mais facilmente fraudáveis do que cobranças por cartão de crédito. No entanto, é importante contar com um sistema de pagamentos com as certificações exigidas.

Antes de contratar, pergunte sempre se possuem o PCI-DSS atualizado. Trata-se de uma certificação internacional, criada pelas maiores empresas do mundo no setor de cartões, que delimita padrões de segurança para quem deseja operar pagamentos.

O que você precisa saber para aumentar suas vendas na diversificação de meios de pagamento

Finalmente, para encerrar essa discussão, é importante que você conheça algumas diretrizes importantes para oferecer o cartão de crédito aos seus clientes.

- Utilize um sistema de gestão financeira: sua gestão de pagamentos precisa estar integrada ao software de gestão para centralizar suas operações;

- Opte por plataformas de pagamentos que se integrem ao ERP: além da facilidade nos processamentos de cobrança, você poderá obter vantagens, como tarifas fixas ao invés das percentuais;

- Não tire o olho das taxas de conversão: o melhor indicador para observar o sucesso do cartão de crédito como meio de pagamento são as taxas de conversão;

- Ofereça mais de um gateway: conforme os consumidores se acostumam com esse processo, eles também desenvolvem preferências, inclusive com os gateways. Por isso, oferece mais do que uma opção;

- Não deixe de oferecer boleto: oferecer uma nova opção não significa ter que abandonar os meios de pagamento antigos. Provavelmente, muitos dos seus clientes preferem continuar nos boletos.

Sobre a Superlógica

A Superlógica desenvolve o software de gestão líder do mercado brasileiro para empresas de serviço recorrente. Somos referência em economia da recorrência e atuamos nos mercados de SaaS e Assinaturas, Condomínios e Imobiliárias.

GUEST POST - Este artigo foi escrito por nossos parceiros da Superlogica